/

카드뉴스

카드뉴스

카드뉴스

카드뉴스

카드뉴스

카드뉴스

카드뉴스

[기사 내용]

ㅇ 법인세 최고세율 인하의 수혜대상은 연간 이익 3천억원 이상 상위 0.01% 대기업

- 금융투자소득세 도입 2년 유예·종합부동산세 완화 등도 상대적으로 부자들에게 혜택이 집중

-정부가 소득세 하위 2개 과표구간 상향조정, 중소·중견기업 법인세율 인하로 저소득층과 중소ㆍ중견기업의 세부담이 더 많이 완화됐다고 강조한게 무색해졌다.

ㅇ 영국이 부자감세를 철회한 것을 교훈 삼아 부자감세를 철회하라는 야당의 요구에 대해서도 한국은 영국과 다르다며 생고집을 피운다.

- 경제위기가 심각하고 낙수효과마저 희미한 상황에서는 감세의 투자·고용 유인효과를 기대하기 힘들다는 회의론이 지배적이다.

[기재부 입장]

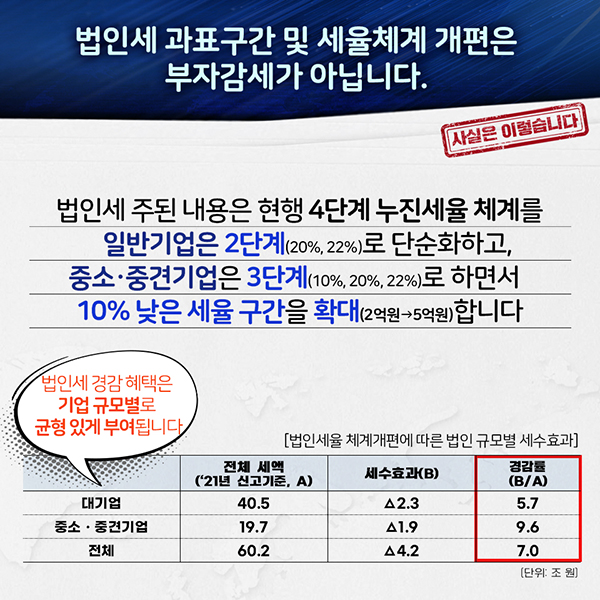

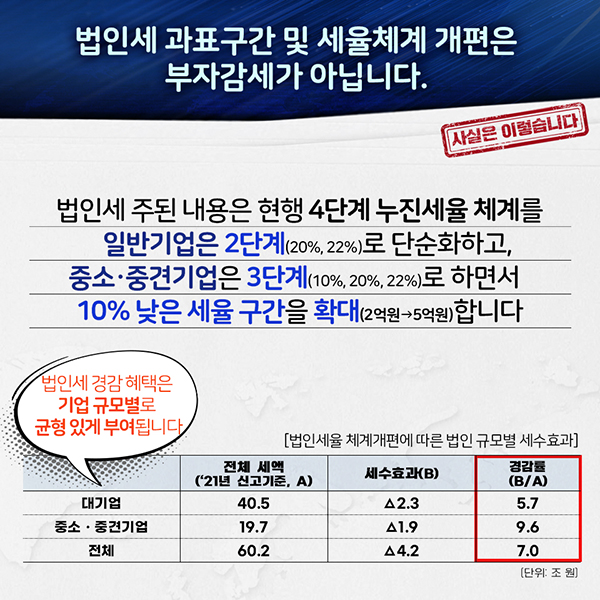

1. 법인세 과표구간 및 세율체계 개편은 부자감세가 아니며, 법인세 경감 혜택은 기업 규모별로 균형 있게 부여됩니다.

ㅇ 금번 세재개편안 중 법인세 세율체계 개편의 주된 내용은 현행 4단계 누진세율 체계를 일반기업의 경우 2단계(20%, 22%)로 단순화하되, 중소ㆍ중견기업에 대해서는 3단계(10%, 20%, 22%)로 하고 10% 낮은 세율 구간을 현행 2억원에서 5억원까지 확대하는 것임.

ㅇ 수혜대상이 0.01% 대기업에 한정되지 않을 뿐만 아니라, 이로 인해 납부세액 대비 세부담 경감률은 중소기업이 대기업보다 더 크게 나타남.

ㅇ 역대 정부*에서도 법인세를 인하하였고, 문재인 정부에서도 국내 초대기업이 주로 감세혜택을 봄에도 불구하고 국가전략기술 세제지원 제도를 도입**한 것도 법인세 감세의 혜택이 결국 주주·종업원·협력기업을 통해 국가 전체에 돌아간다고 생각한 것임.

* (김대중 정부) ‘01년 개정, 법인세 과세표준 전 구간 1%p 인하(노무현 정부) ’03년 개정, 법인세 과세표준 전 구간 2%p 인하

** 국가전략기술 R&D비용 및 시설투자 세액공제 도입(세수효과 : 법인세 △1.3조원)

ㅇ 한편, 상위 0.01% 기업은 우리 수출ㆍ투자의 상당 부분을 책임지는 경제성장의 주체로서 소재·부품·장비 등 협력업체와 함께 경쟁 중임.

- 법인세를 부담하는 전체 법인 중 0.01%에 불과하나, 전체 법인세수의 41.0%를 부담하고 있으며,

- 대기업과 소재·부품·장비 등 협력업체는 함께 성장해 나간다는 점에서 이분법적으로 접근하는 것은 맞지 않음.

ㅇ 기업경쟁력 제고를 위해 지난 정부에서 100대 기업에 대한 핀셋 증세 차원에서 도입했던 누진과세 체계를 정상화하여 해당 기업에 환원할 필요가 있음.

- 국내 대기업들의 실효세율은 최근 상승 추세(’21년 21.9%)인 반면,

- 미국의 주요 대기업은 각종 공제·감면제도를 통해 법인세율인 21%보다 훨씬 낮은 수준의 실효세율을 기록하고, 일부는 마이너스 실효세율*이 적용되고 있음.

* 주요 대기업 실효세율(%, 한국 ’20년, 미국 ’19년 ITEP): ①자동차 분야: (GM) △2.4, (포드) 3.6 (국내기업 A사) 22.9②ICT 반도체 분야: (애플) 16.9 (엔비디아) △1.7 (국내기업 B사) 21.5

- 글로벌 경쟁 중인 100대 기업이 최소한 국내에서 차별받지 않도록 법인세제를 정상화할 필요가 있음.

2. 금융투자소득세 도입 2년 유예는 주식시장 활성화 및 일반투자자 혜택 차원에서 접근할 필요가 있습니다.

ㅇ 주요국의 긴축통화 기조, 경기침체, 인플레이션 등으로 주식시장이 위축된 상황에서 금융투자소득세를 도입할 경우 주식시장 충격이 클* 가능성이 높음.

* 과세대상이 현행 대비 10배 증가(1.5만명 → 15만명)하며, 세부담은 +1.5조원 증가

ㅇ 국내상장주식 전면과세로 인해 주가에 부정적 영향을 미칠 경우 결국 일반투자자들의 피해로 이어지게 되므로, 현재와 같이 시장 불확실성이 큰 상황에서 금융투자소득세 도입은 신중할 필요가 있음.

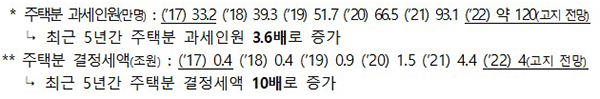

3. 종합부동산세 개편은 그 동안 시장관리 목적으로 과도하게 활용하여 부작용이 발생한 부분을 바로 잡는 것입니다.

ㅇ‘17년 이후 공시가격 현실화, 공정시장가액비율 인상, 급격한 세율 인상으로 과세대상이 급증하였고, 세부담이 과중해 짐.

- 부동산 보유세(재산세 및 종부세)는 매년 1월 1일 기준으로 산정된 공시가격을 과세표준으로 하여 과세하는데, 올해의 경우 공동주택 공시가격이 전년 대비 17.2% 상승하여 세부담이 급증할 것으로 예상됨.

ㅇ 또한, 다주택자는 인별 합산 누진과세 외에 중과를 통해 이중적인 누진과세가 적용됨에 따라, 과세형평 제고라는 취지에 배치되는 결과를 초래함.

- 다주택자 중과 제도 하에서는 주택가액이 낮은 다주택자가 가액이 더 높은 1주택자보다 더 많은 세금 부담하는 경우가 발생하여, 부자가 오히려 세금을 덜 낼 수 있는 제도임.

ㅇ 세부담 급증, 응능부담 원칙 및 조세형평성 저해 등의 부작용을 해결하기 위해서는 종합부동산세 개편을 통한 정상화가 필요함.

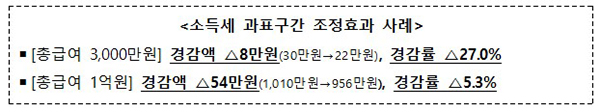

4. 예정처와 다르게 정부가 저소득층과 중소·중견기업의 세부담이 더 많이 완화됐다고 주장했다는 것은 사실과 다릅니다.

ㅇ 정부는 소득세 하위 2개 과표구간 조정과 법인세 과표구간 및 세율체계 개선으로 저소득층과 중소ㆍ중견기업의‘세부담’자체가 아닌‘세부담 경감률’이 더 크게 나타난다고 언급하였음.

- 세부담 경감률이 아닌 세부담 규모에 대한 예정처 분석결과와 정부의 세부담 경감률 효과를 비교하는 것은 부적절함.

ㅇ 또한, 누진세율체계 하에서는 낮은 과표구간에 해당하는 납세자가 절대금액 기준으로 세부담을 더 크게 경감 받을 수가 없음.

- 따라서, 세부담 경감혜택은 절대적 경감액 규모가 아닌 상대적 경감률이 중요함.

ㅇ 한편, 예정처에 따른 세수효과는 기본적으로 정부안보다 크게 나타나는데, 이는 세수효과 추계 방법론의 차이에 기인함.

* (순액법 기준) 정부안 △13.1조원 < 예정처 △17.2조원(누적법 기준) 정부안 △60.3조원 < 예정처 △73.6조원

- 예정처는 경제규모 확대에 따른 과세표준 상향을 가정한 반면, 정부는 미래에 대한 가정을 반영하지 않고 실제 신고 실적자료에 세제개편에 따른 변화만을 반영하여 추계함.

ㅇ 또한, 세부담 귀착효과와 관련하여 예정처는 정부안 대비 고소득층 귀착 비중이 특히 높은데, 이는 귀착효과 분류기준 차이에 기인함.

- 예정처는 정부가‘기타’로 분류한 주택분 종부세율 조정 등의 세수효과를 고소득층으로 분류함.

- 종합부동산세는 재산보유에 대한 과세로 소득과 무관하며, 종합부동산세 납부 1세대 1주택자 대부분은 부자가 아닌 서민·중산층*에 해당함에 따라 일률적인 고소득층 분류는 부적절함.

* ‘20년 기준 종부세를 납부하는 1세대 1주택자 12.5만명 중 약 30%가 소득금액 1천만원 이하에 해당(2천만원 이하는 40%, 5천만원 이하는 60%)

5. 영국의 감세안 철회는 재정건전성 우려에 대한 것으로, 우리나라와는 상황이 다릅니다.

ㅇ 영국이 감세안을 철회한 사태의 핵심은‘감세’가 아닌 ‘재정건전성’문제이며, 영국이 정책기조를 전환한 것도 재정건전성 우려 때문임.

* 헌트 장관, ‘성장전략’과 관련하여 “성장을 우선시한 것은 옳았지만 재정이 뒷받침되지 않는 감세는 위험했다”고 평가

ㅇ 영국은 그간 과도한 재정적자로 국가채무비율이 지속적으로 악화되어 GDP 대비 국가채무비율이 100%를 상회함에도 불구하고 대규모 감세정책을 추진한 것임.

* 재정수지(GDP 대비, %): (’01)0.2 (’10)△9.1 (’15)△4.5 (20)△12.8

** 국가채무비율(GDP 대비, %): (’01)33.9 (’10)74.0 (’15)86.0 (20)102.6

ㅇ 우리나라는 지출을 안정화*하는 가운데 감세정책을 추진하였으며, 오히려 재정건전성이 개선될 것으로 전망됨.

* 총지출 증가율(%): (’18∼’22년 평균) 8.7, (’23) 5.2 (’22년 추경대비△6.0)

** 관리재정수지(GDP 대비, %): (’22) △5.1 (’23) △2.6 (’24)△2.5 (’25) △2.3 (’26) 2.2

ㅇ 우리나라 세제개편안 발표이후 OECD는 양도세 인하 등 세부담 완화, 재정건전성 제고 노력 등을 높이 평가하면서 주택시장 안정을 위한 종부세 개편을 권고하였으며(’22.9.19.), 해외 신용평가사*도 긍정적으로 평가한 바 있음.

* (OECD) 재정건전성 제고 노력, 양도세 인하 등 세부담 완화 등 높이 평가(9.19.)

(JCR) 한 단계 상향조정(AA- → AA, ‘22.9.30.), (Fitch) AA-(안정적) 유지(’22.9.28.)

ㅇ 영국은 재정건전성 제고를 위해 불가피하게 감세안을 철회하고 법인세율을 인상였으나, 국제적으로는 여전히 법인세율을 인하하는 추세이며 조세경쟁력 강화를 위해 법인세 과표구간 및 세율체계 개선 필요함.

6. 법인세율 인하에 대한 기획재정부의 입장은 당시 경제상황 등을 반영한 것입니다.

ㅇ 경제여건이 양호하고 타 경쟁국보다 법인세율이 낮은 시기에는 법인세율 인상을 추진할 수 있으나, 타 경쟁국보다 우리나라의 법인세율이 높고 경제여건이 좋지 않은 상황에서는 기업활성화 및 투자유치를 위해 법인세율을 인하하는 것이 바람직함.

ㅇ 법인세율 인하 효과에 대한 연구는 법인세율 외 다른 변수·가정·결과측정 기간 등에 따라 달라질 수 있으나, 선진 국가들이 중장기적으로 법인세율을 인하하고 단일세율 체계를 유지하는 것은 경제적 효과가 있음을 반증하는 것임.

ㅇ 우리나라도 역대 정부에서 법인세율 인하 효과에 대한 논쟁이 있었으나, 국가경쟁력 강화 및 경제활력 제고를 위해 지속적으로 인하해 온 점을 감안할 필요가 있음.

문의 : 기획재정부 세제실 조세분석과(044-215-4120)

기획재정부는 “2022년 세제개편안은 부자감세가 아니다”고 밝혔습니다.

기재부 “2022년 세제개편안, 부자감세 아니다”

[기사 내용]

ㅇ 법인세 최고세율 인하의 수혜대상은 연간 이익 3천억원 이상 상위 0.01% 대기업

- 금융투자소득세 도입 2년 유예·종합부동산세 완화 등도 상대적으로 부자들에게 혜택이 집중

-정부가 소득세 하위 2개 과표구간 상향조정, 중소·중견기업 법인세율 인하로 저소득층과 중소ㆍ중견기업의 세부담이 더 많이 완화됐다고 강조한게 무색해졌다.

ㅇ 영국이 부자감세를 철회한 것을 교훈 삼아 부자감세를 철회하라는 야당의 요구에 대해서도 한국은 영국과 다르다며 생고집을 피운다.

- 경제위기가 심각하고 낙수효과마저 희미한 상황에서는 감세의 투자·고용 유인효과를 기대하기 힘들다는 회의론이 지배적이다.

[기재부 입장]

1. 법인세 과표구간 및 세율체계 개편은 부자감세가 아니며, 법인세 경감 혜택은 기업 규모별로 균형 있게 부여됩니다.

ㅇ 금번 세재개편안 중 법인세 세율체계 개편의 주된 내용은 현행 4단계 누진세율 체계를 일반기업의 경우 2단계(20%, 22%)로 단순화하되, 중소ㆍ중견기업에 대해서는 3단계(10%, 20%, 22%)로 하고 10% 낮은 세율 구간을 현행 2억원에서 5억원까지 확대하는 것임.

ㅇ 수혜대상이 0.01% 대기업에 한정되지 않을 뿐만 아니라, 이로 인해 납부세액 대비 세부담 경감률은 중소기업이 대기업보다 더 크게 나타남.

ㅇ 역대 정부*에서도 법인세를 인하하였고, 문재인 정부에서도 국내 초대기업이 주로 감세혜택을 봄에도 불구하고 국가전략기술 세제지원 제도를 도입**한 것도 법인세 감세의 혜택이 결국 주주·종업원·협력기업을 통해 국가 전체에 돌아간다고 생각한 것임.

* (김대중 정부) ‘01년 개정, 법인세 과세표준 전 구간 1%p 인하(노무현 정부) ’03년 개정, 법인세 과세표준 전 구간 2%p 인하

** 국가전략기술 R&D비용 및 시설투자 세액공제 도입(세수효과 : 법인세 △1.3조원)

ㅇ 한편, 상위 0.01% 기업은 우리 수출ㆍ투자의 상당 부분을 책임지는 경제성장의 주체로서 소재·부품·장비 등 협력업체와 함께 경쟁 중임.

- 법인세를 부담하는 전체 법인 중 0.01%에 불과하나, 전체 법인세수의 41.0%를 부담하고 있으며,

- 대기업과 소재·부품·장비 등 협력업체는 함께 성장해 나간다는 점에서 이분법적으로 접근하는 것은 맞지 않음.

ㅇ 기업경쟁력 제고를 위해 지난 정부에서 100대 기업에 대한 핀셋 증세 차원에서 도입했던 누진과세 체계를 정상화하여 해당 기업에 환원할 필요가 있음.

- 국내 대기업들의 실효세율은 최근 상승 추세(’21년 21.9%)인 반면,

- 미국의 주요 대기업은 각종 공제·감면제도를 통해 법인세율인 21%보다 훨씬 낮은 수준의 실효세율을 기록하고, 일부는 마이너스 실효세율*이 적용되고 있음.

* 주요 대기업 실효세율(%, 한국 ’20년, 미국 ’19년 ITEP): ①자동차 분야: (GM) △2.4, (포드) 3.6 (국내기업 A사) 22.9②ICT 반도체 분야: (애플) 16.9 (엔비디아) △1.7 (국내기업 B사) 21.5

- 글로벌 경쟁 중인 100대 기업이 최소한 국내에서 차별받지 않도록 법인세제를 정상화할 필요가 있음.

2. 금융투자소득세 도입 2년 유예는 주식시장 활성화 및 일반투자자 혜택 차원에서 접근할 필요가 있습니다.

ㅇ 주요국의 긴축통화 기조, 경기침체, 인플레이션 등으로 주식시장이 위축된 상황에서 금융투자소득세를 도입할 경우 주식시장 충격이 클* 가능성이 높음.

* 과세대상이 현행 대비 10배 증가(1.5만명 → 15만명)하며, 세부담은 +1.5조원 증가

ㅇ 국내상장주식 전면과세로 인해 주가에 부정적 영향을 미칠 경우 결국 일반투자자들의 피해로 이어지게 되므로, 현재와 같이 시장 불확실성이 큰 상황에서 금융투자소득세 도입은 신중할 필요가 있음.

3. 종합부동산세 개편은 그 동안 시장관리 목적으로 과도하게 활용하여 부작용이 발생한 부분을 바로 잡는 것입니다.

ㅇ‘17년 이후 공시가격 현실화, 공정시장가액비율 인상, 급격한 세율 인상으로 과세대상이 급증하였고, 세부담이 과중해 짐.

- 부동산 보유세(재산세 및 종부세)는 매년 1월 1일 기준으로 산정된 공시가격을 과세표준으로 하여 과세하는데, 올해의 경우 공동주택 공시가격이 전년 대비 17.2% 상승하여 세부담이 급증할 것으로 예상됨.

ㅇ 또한, 다주택자는 인별 합산 누진과세 외에 중과를 통해 이중적인 누진과세가 적용됨에 따라, 과세형평 제고라는 취지에 배치되는 결과를 초래함.

- 다주택자 중과 제도 하에서는 주택가액이 낮은 다주택자가 가액이 더 높은 1주택자보다 더 많은 세금 부담하는 경우가 발생하여, 부자가 오히려 세금을 덜 낼 수 있는 제도임.

ㅇ 세부담 급증, 응능부담 원칙 및 조세형평성 저해 등의 부작용을 해결하기 위해서는 종합부동산세 개편을 통한 정상화가 필요함.

4. 예정처와 다르게 정부가 저소득층과 중소·중견기업의 세부담이 더 많이 완화됐다고 주장했다는 것은 사실과 다릅니다.

ㅇ 정부는 소득세 하위 2개 과표구간 조정과 법인세 과표구간 및 세율체계 개선으로 저소득층과 중소ㆍ중견기업의‘세부담’자체가 아닌‘세부담 경감률’이 더 크게 나타난다고 언급하였음.

- 세부담 경감률이 아닌 세부담 규모에 대한 예정처 분석결과와 정부의 세부담 경감률 효과를 비교하는 것은 부적절함.

ㅇ 또한, 누진세율체계 하에서는 낮은 과표구간에 해당하는 납세자가 절대금액 기준으로 세부담을 더 크게 경감 받을 수가 없음.

- 따라서, 세부담 경감혜택은 절대적 경감액 규모가 아닌 상대적 경감률이 중요함.

ㅇ 한편, 예정처에 따른 세수효과는 기본적으로 정부안보다 크게 나타나는데, 이는 세수효과 추계 방법론의 차이에 기인함.

* (순액법 기준) 정부안 △13.1조원 < 예정처 △17.2조원(누적법 기준) 정부안 △60.3조원 < 예정처 △73.6조원

- 예정처는 경제규모 확대에 따른 과세표준 상향을 가정한 반면, 정부는 미래에 대한 가정을 반영하지 않고 실제 신고 실적자료에 세제개편에 따른 변화만을 반영하여 추계함.

ㅇ 또한, 세부담 귀착효과와 관련하여 예정처는 정부안 대비 고소득층 귀착 비중이 특히 높은데, 이는 귀착효과 분류기준 차이에 기인함.

- 예정처는 정부가‘기타’로 분류한 주택분 종부세율 조정 등의 세수효과를 고소득층으로 분류함.

- 종합부동산세는 재산보유에 대한 과세로 소득과 무관하며, 종합부동산세 납부 1세대 1주택자 대부분은 부자가 아닌 서민·중산층*에 해당함에 따라 일률적인 고소득층 분류는 부적절함.

* ‘20년 기준 종부세를 납부하는 1세대 1주택자 12.5만명 중 약 30%가 소득금액 1천만원 이하에 해당(2천만원 이하는 40%, 5천만원 이하는 60%)

5. 영국의 감세안 철회는 재정건전성 우려에 대한 것으로, 우리나라와는 상황이 다릅니다.

ㅇ 영국이 감세안을 철회한 사태의 핵심은‘감세’가 아닌 ‘재정건전성’문제이며, 영국이 정책기조를 전환한 것도 재정건전성 우려 때문임.

* 헌트 장관, ‘성장전략’과 관련하여 “성장을 우선시한 것은 옳았지만 재정이 뒷받침되지 않는 감세는 위험했다”고 평가

ㅇ 영국은 그간 과도한 재정적자로 국가채무비율이 지속적으로 악화되어 GDP 대비 국가채무비율이 100%를 상회함에도 불구하고 대규모 감세정책을 추진한 것임.

* 재정수지(GDP 대비, %): (’01)0.2 (’10)△9.1 (’15)△4.5 (20)△12.8

** 국가채무비율(GDP 대비, %): (’01)33.9 (’10)74.0 (’15)86.0 (20)102.6

ㅇ 우리나라는 지출을 안정화*하는 가운데 감세정책을 추진하였으며, 오히려 재정건전성이 개선될 것으로 전망됨.

* 총지출 증가율(%): (’18∼’22년 평균) 8.7, (’23) 5.2 (’22년 추경대비△6.0)

** 관리재정수지(GDP 대비, %): (’22) △5.1 (’23) △2.6 (’24)△2.5 (’25) △2.3 (’26) 2.2

ㅇ 우리나라 세제개편안 발표이후 OECD는 양도세 인하 등 세부담 완화, 재정건전성 제고 노력 등을 높이 평가하면서 주택시장 안정을 위한 종부세 개편을 권고하였으며(’22.9.19.), 해외 신용평가사*도 긍정적으로 평가한 바 있음.

* (OECD) 재정건전성 제고 노력, 양도세 인하 등 세부담 완화 등 높이 평가(9.19.)

(JCR) 한 단계 상향조정(AA- → AA, ‘22.9.30.), (Fitch) AA-(안정적) 유지(’22.9.28.)

ㅇ 영국은 재정건전성 제고를 위해 불가피하게 감세안을 철회하고 법인세율을 인상였으나, 국제적으로는 여전히 법인세율을 인하하는 추세이며 조세경쟁력 강화를 위해 법인세 과표구간 및 세율체계 개선 필요함.

6. 법인세율 인하에 대한 기획재정부의 입장은 당시 경제상황 등을 반영한 것입니다.

ㅇ 경제여건이 양호하고 타 경쟁국보다 법인세율이 낮은 시기에는 법인세율 인상을 추진할 수 있으나, 타 경쟁국보다 우리나라의 법인세율이 높고 경제여건이 좋지 않은 상황에서는 기업활성화 및 투자유치를 위해 법인세율을 인하하는 것이 바람직함.

ㅇ 법인세율 인하 효과에 대한 연구는 법인세율 외 다른 변수·가정·결과측정 기간 등에 따라 달라질 수 있으나, 선진 국가들이 중장기적으로 법인세율을 인하하고 단일세율 체계를 유지하는 것은 경제적 효과가 있음을 반증하는 것임.

ㅇ 우리나라도 역대 정부에서 법인세율 인하 효과에 대한 논쟁이 있었으나, 국가경쟁력 강화 및 경제활력 제고를 위해 지속적으로 인하해 온 점을 감안할 필요가 있음.

문의 : 기획재정부 세제실 조세분석과(044-215-4120)

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.

.jpg)