/

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

상호금융권 건전성을 제고합니다

■ 상호금융업권의 건전성 강화를 위한 규제체계를 정비합니다

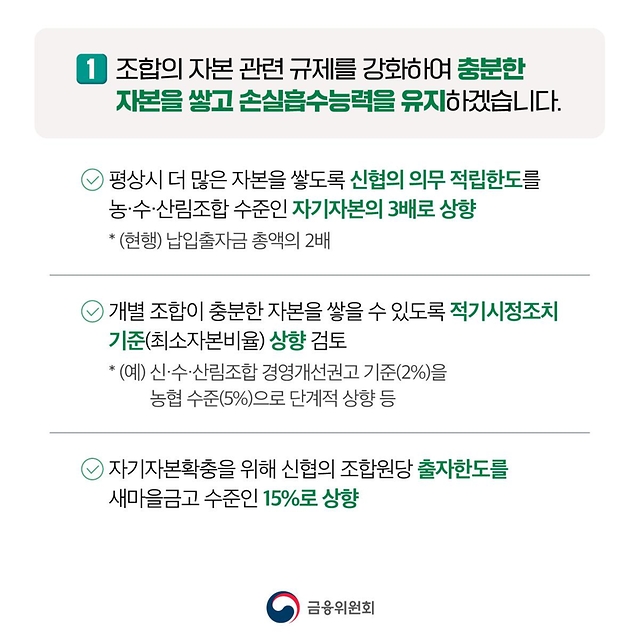

① 조합의 자본 관련 규제를 강화하여 충분한 자본을 쌓고 손실흡수능력을 유지하겠습니다.

- 평상시 더 많은 자본을 쌓도록 신협의 의무 적립한도를 농·수·산림조합 수준인 자기자본의 3배로 상향

* (현행) 납입출자금 총액의 2배

- 개별 조합이 충분한 자본을 쌓을 수 있도록 적기시정조치 기준(최소자본비율) 상향 검토

* (예) 신·수·산림조합 경영개선권고 기준(2%)을 농협 수준(5%)으로 단계적 상향 등

- 자기자본확충을 위해 신협의 조합원당 출자한도를 새마을금고 수준인 15%로 상향

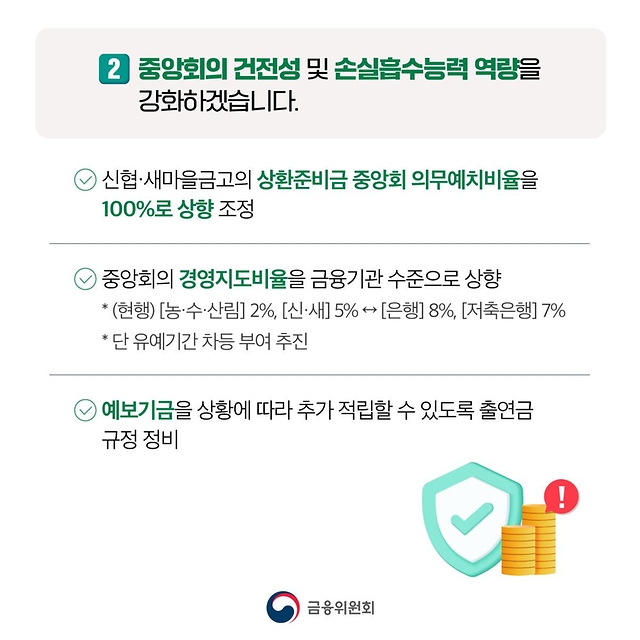

② 중앙회의 건전성 및 손실흡수능력 역량을 강화하겠습니다.

- 신협·새마을금고의 상환준비금 중앙회 의무예치비율을 100%로 상향 조정

- 중앙회의 경영지도비율을 금융기관 수준으로 상향

* (현행) [농·수 산림] 2%, [신·새] 5% ↔ [은행] 8%, [저축은행] 7%

* 단 유예기간 차등 부여 추진

- 예보기금을 상황에 따라 추가 적립할 수 있도록 출연금 규정 정비

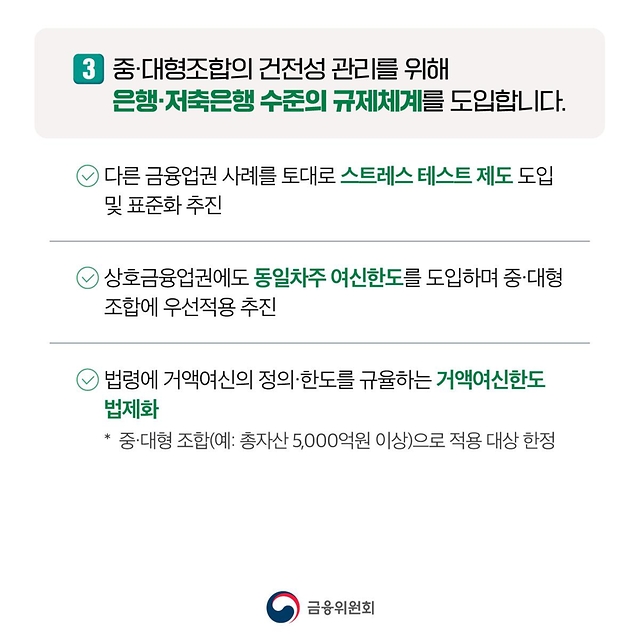

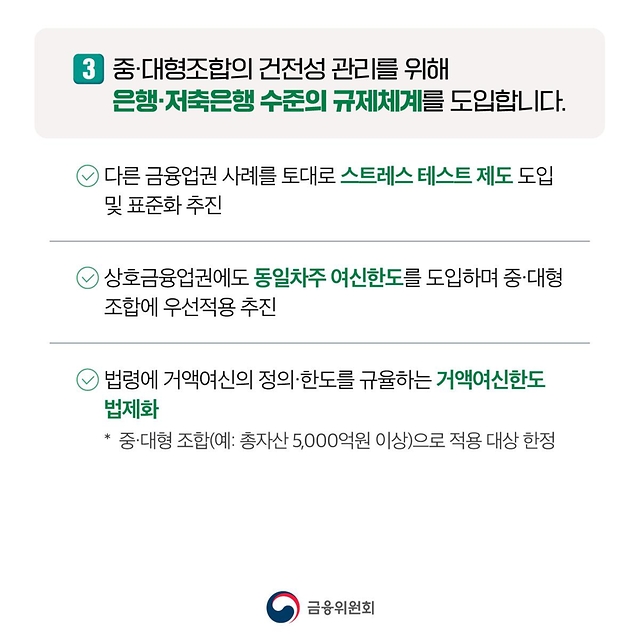

③ 중·대형조합의 건전성 관리를 위해 은행·저축은행 수준의 규제체계를 도입합니다.

- 다른 금융업권 사례를 토대로 스트레스 테스트 제도 도입 및 표준화 추진

- 상호금융업권에도 동일차주 여신한도를 도입하며 중·대형 조합에 우선적용 추진

- 법령에 거액여신의 정의·한도를 규율하는 거액여신한도 법제화

* 중·대형 조합(예: 총자산 5,000억 원 이상)으로 적용 대상 한정

■ 부동산 등 리스크 요인에 대해 선제적으로 대응합니다

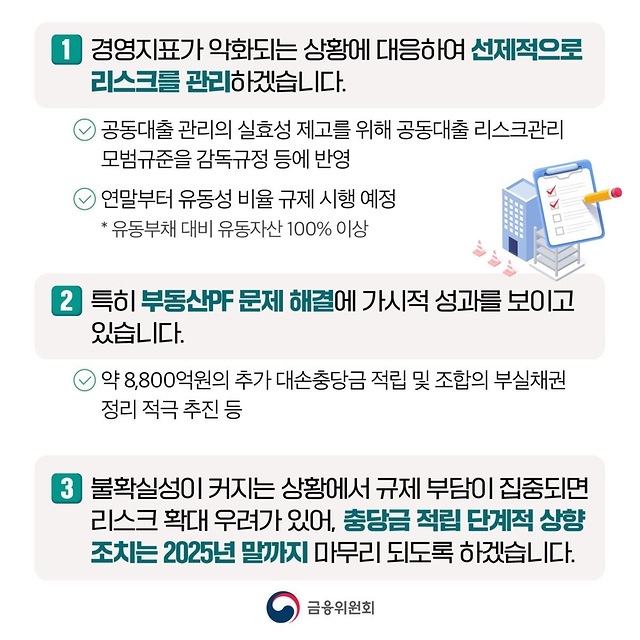

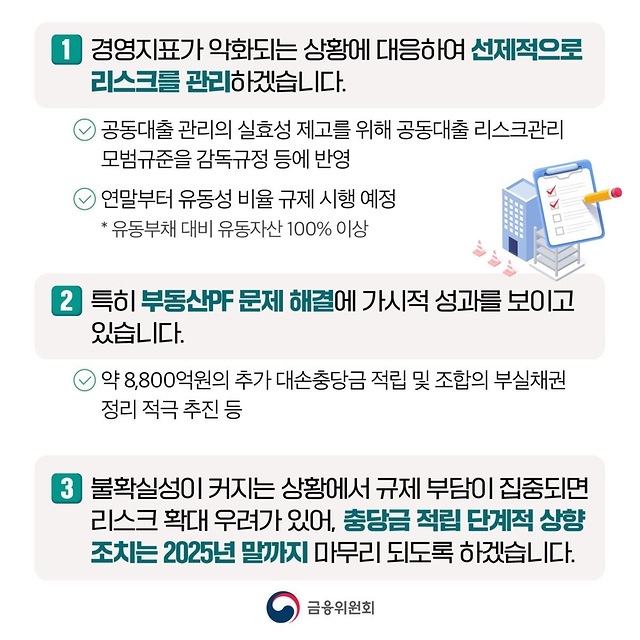

① 경영지표가 악화되는 상황에 대응하여 선제적으로 리스크를 관리하겠습니다.

- 공동대출 관리의 실효성 제고를 위해 공동대출 리스크관리 모범규준을 감독규정 등에 반영

- 연말부터 유동성 비율 규제 시행 예정 * 유동부채 대비 유동자산 100% 이상

② 특히 부동산PF 문제 해결에 가시적 성과를 보이고 있습니다.

- 약 8,800억원의 추가 대손충당금 적립 및 조합의 부실채권 정리 적극 추진 등

③ 불확실성이 커지는 상황에서 규제 부담이 집중되면 리스크 확대 우려가 있어, 충당금 적립 단계적 상향 조치는 2025년 말까지 마무리 되도록 하겠습니다.

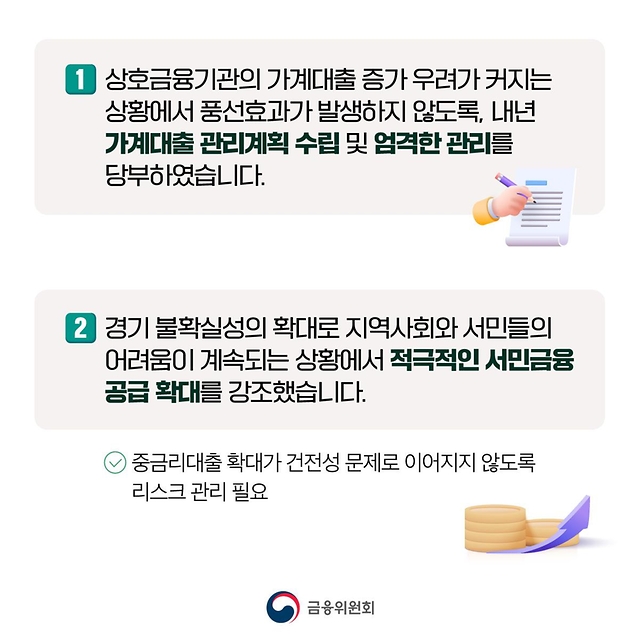

■ 가계대출 관리 및 서민금융 공급 확대를 지속적으로 추진합니다

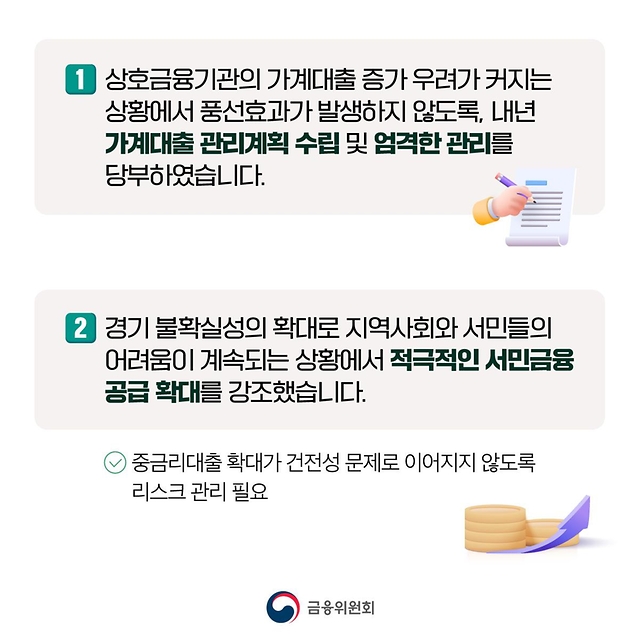

① 상호금융기관의 가계대출 증가 우려가 커지는 상황에서 풍선효과가 발생하지 않도록, 내년 가계대출 관리계획 수립 및 엄격한 관리를 당부하였습니다.

② 경기 불확실성의 확대로 지역사회와 서민들의 어려움이 계속되는 상황에서 적극적인 서민금융 공급 확대를 강조했습니다.

- 중금리대출 확대가 건전성 문제로 이어지지 않도록 리스크 관리 필요

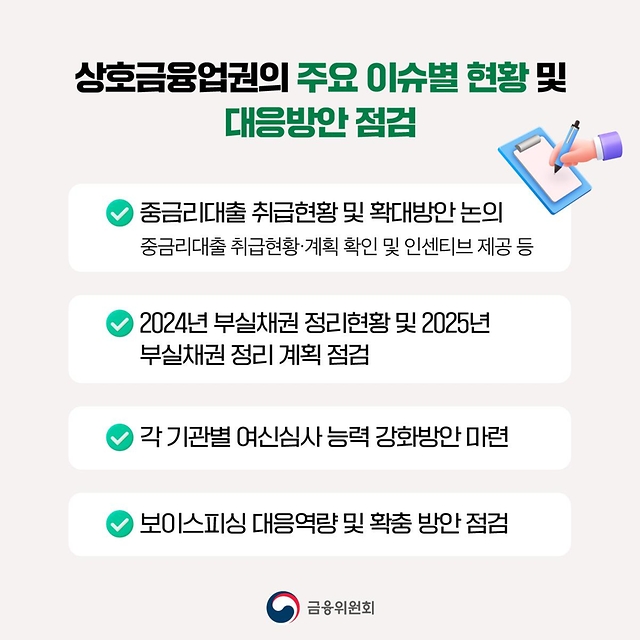

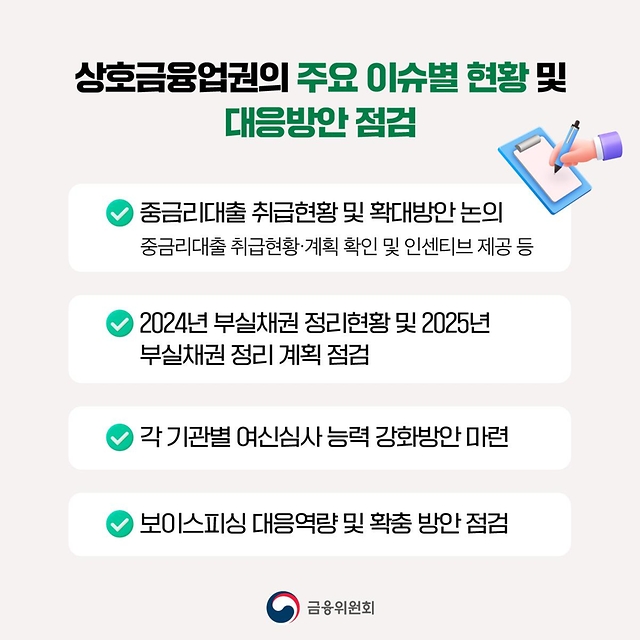

[상호금융업권의 주요 이슈별 현황 및 대응방안 점검]

- 중금리대출 취급현황 및 확대방안 논의

(중금리대출 취급현황·계획 확인 및 인센티브 제공 등)

- 2024년 부실채권 정리현황 및 2025년 부실채권 정리 계획 점검

- 각 기관별 여신심사 능력 강화방안 마련

- 보이스피싱 대응역량 및 확충 방안 점검

앞으로 다양한 분야의 제도개선 과제를 상호금융정책협의회 중심으로 논의하겠습니다.

■ 상호금융업권의 건전성 강화를 위한 규제체계를 정비합니다

① 조합의 자본 관련 규제를 강화하여 충분한 자본을 쌓고 손실흡수능력을 유지하겠습니다.

- 평상시 더 많은 자본을 쌓도록 신협의 의무 적립한도를 농·수·산림조합 수준인 자기자본의 3배로 상향

* (현행) 납입출자금 총액의 2배

- 개별 조합이 충분한 자본을 쌓을 수 있도록 적기시정조치 기준(최소자본비율) 상향 검토

* (예) 신·수·산림조합 경영개선권고 기준(2%)을 농협 수준(5%)으로 단계적 상향 등

- 자기자본확충을 위해 신협의 조합원당 출자한도를 새마을금고 수준인 15%로 상향

② 중앙회의 건전성 및 손실흡수능력 역량을 강화하겠습니다.

- 신협·새마을금고의 상환준비금 중앙회 의무예치비율을 100%로 상향 조정

- 중앙회의 경영지도비율을 금융기관 수준으로 상향

* (현행) [농·수 산림] 2%, [신·새] 5% ↔ [은행] 8%, [저축은행] 7%

* 단 유예기간 차등 부여 추진

- 예보기금을 상황에 따라 추가 적립할 수 있도록 출연금 규정 정비

③ 중·대형조합의 건전성 관리를 위해 은행·저축은행 수준의 규제체계를 도입합니다.

- 다른 금융업권 사례를 토대로 스트레스 테스트 제도 도입 및 표준화 추진

- 상호금융업권에도 동일차주 여신한도를 도입하며 중·대형 조합에 우선적용 추진

- 법령에 거액여신의 정의·한도를 규율하는 거액여신한도 법제화

* 중·대형 조합(예: 총자산 5,000억 원 이상)으로 적용 대상 한정

■ 부동산 등 리스크 요인에 대해 선제적으로 대응합니다

① 경영지표가 악화되는 상황에 대응하여 선제적으로 리스크를 관리하겠습니다.

- 공동대출 관리의 실효성 제고를 위해 공동대출 리스크관리 모범규준을 감독규정 등에 반영

- 연말부터 유동성 비율 규제 시행 예정 * 유동부채 대비 유동자산 100% 이상

② 특히 부동산PF 문제 해결에 가시적 성과를 보이고 있습니다.

- 약 8,800억원의 추가 대손충당금 적립 및 조합의 부실채권 정리 적극 추진 등

③ 불확실성이 커지는 상황에서 규제 부담이 집중되면 리스크 확대 우려가 있어, 충당금 적립 단계적 상향 조치는 2025년 말까지 마무리 되도록 하겠습니다.

■ 가계대출 관리 및 서민금융 공급 확대를 지속적으로 추진합니다

① 상호금융기관의 가계대출 증가 우려가 커지는 상황에서 풍선효과가 발생하지 않도록, 내년 가계대출 관리계획 수립 및 엄격한 관리를 당부하였습니다.

② 경기 불확실성의 확대로 지역사회와 서민들의 어려움이 계속되는 상황에서 적극적인 서민금융 공급 확대를 강조했습니다.

- 중금리대출 확대가 건전성 문제로 이어지지 않도록 리스크 관리 필요

[상호금융업권의 주요 이슈별 현황 및 대응방안 점검]

- 중금리대출 취급현황 및 확대방안 논의

(중금리대출 취급현황·계획 확인 및 인센티브 제공 등)

- 2024년 부실채권 정리현황 및 2025년 부실채권 정리 계획 점검

- 각 기관별 여신심사 능력 강화방안 마련

- 보이스피싱 대응역량 및 확충 방안 점검

앞으로 다양한 분야의 제도개선 과제를 상호금융정책협의회 중심으로 논의하겠습니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.